門診實支保險規劃分析–HSNC vs. HX-40

在台壽HNRC停售後,門診實支額度變成一個棘手的問題。有人會質疑保大不保小,通常門診手術花費不大,應該以住院實支額度為主,但醫療技術日新月異,現階段就已能看出很多手術不需要住院也可執行,且花費也達上萬元,若再加上自費耗材等雜費,也是筆不小的開銷。日後門診手術技術進步多快應該沒人能預測,因此若有人重視門診手術額度,且住院額度也已足夠,未雨綢繆提高門診手術額度,應也不能說他牴觸保大不保小的觀念。

現階段實支實付只有台新與富邦有較高的門診實支額度,這裡從HX與HSN選擇保障相近的計畫別做保費的比較,須注意HX為自然費率,HSN及HSM皆為可調式平準費率。之所以不用HSM比較是因為其保費較高,就算是給新生兒規劃也是佔了一般人規畫預算的一半以上,因為一般新生兒規劃2萬出頭即可有雙實支、重大傷病、癌症一次金各100萬及意外險等保障,而通常成人規劃可抓年齡*1000為未包括失能險的總保費,HSM也會佔據總預算的一半以上,整體規劃上限制較多。

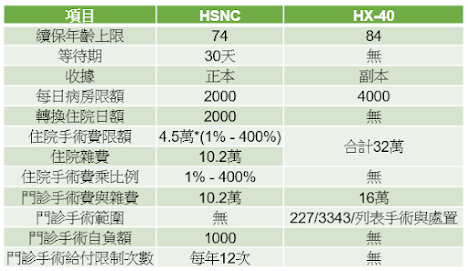

以下為HX 計畫40與HSNC保障的比較,因為HSNC只有保障到74歲,故只比較保費到74歲。

簡單來說,若重視門診額度可考慮HX,但若重視門診手術範圍不要受限則可考慮HSNC。

兩種限制個人覺得較難比較,例如HSNC可能大部分門診手術皆可理賠,但額度未必就足夠,且也有自負額及門診手術給付次數限制12次;但若門診手術不在HX條款內,HX也不會理賠。兩者的住院額度只有在HSNC手術比例400%的時候才相近,其他則要看乘上手術比例後限額是否大於實際住院手術費,HX則無乘比例問題。若覺得74歲後仍需實支實付保障,則建議選HX,若能接受保費更高且80歲滿期,則HSM也可考慮。

接下來是保費的分析,此部分總繳保費與貼現後總繳保費皆有呈現,若對於貨幣時間價值有概念的人,應會了解今年繳的1萬元保費和20年後繳的1萬元保費的差別,此差別主要也是來自於通貨膨脹,現在的錢比未來的錢更值錢,詳細說明可參考此篇文章。下面會假設通膨率2%為貼現率做貼現後總繳保費之計算。

HSNC總繳保費從0-45歲皆在50萬出頭,但若今年0歲與今年35歲開始投保,總繳保費以今年的現值來看會隨年齡越來越高,部分原因是因為平準費率設計,老年原本因風險更高要繳的更高保費被提前到年輕的時候繳,現值當然較高。

而HX計畫40因為自然費率設計,總繳保費會隨年齡增加減少,但貼現後總繳保費則相對平穩在30萬左右,因為後期保費雖然較高,但整體物價水準也會較現在高。

總繳保費若兩者相比較,可發現35歲及以後開始投保HSNC已沒有明顯便宜或甚至更貴,失去了平準費率的優勢。貼現後總繳保費相比在0到25歲開始投保的情況其實是差不多的,35歲及以後開始投保HSNC繳的錢現值還比HX計劃40高。

從上面可以看到在各年齡的保費趨勢,基本上兩條線中間左方和右方的面積若相差越多,則總繳保費相差越大。從0歲開始投保時可看到兩者面積相差最多,但在45歲開始投保的情況反而右方面積比左方小了,符合再上一張圖總繳保費的趨勢。

此圖也可看出通常要達到HSNC的保費,最短也要等到約20年後,0歲更是要等到40歲後,這中間醫療環境、保險政策、家庭經濟狀況、人生階段皆可能有劇烈變動,這邊也會凸顯出平準費率把老年費用提前至年輕時繳交的缺點,若20年後需求或預算不同了,是否前期提前繳交的老年費用就有點浪費或可以有更好的用途?

退一步來說,像35歲開始投保HX,若把和HSNC差距的錢也都存起來,60歲HX保費較高的時候再拿出來繳保費,完全是可行的,這還沒有算若把這25年相差的錢先定存起來的利息呢!若從0歲就開始做這件事情,則可以存45年,看要存在定存、美國公債或全市場指數型ETF,這些長期都不太可能賠錢的標的,複利威力不容小覷。

上圖為貼現後各年齡的保費,其實趨勢跟上面那張非常像,可以發現在前面至少20年的時間,HSNC的保費現值皆大於HX,而貼現後總繳保費就是根據每個年齡繳交的貼現後保費加總算出的,最後就變成第一張右下角的圖所示的趨勢。平準保費在貨幣時間價值的基礎上有其天生的劣勢,若自然費率後期保費成長夠快,平準保費的優勢才會比較明顯,但這個優勢對於每個人可能效果不同,若覺得前20年HX省下的錢可以做更有效的資產累積,則不必過度擔心後期HX保費高的時候繳不出來。

門診實支保障被各大保險公司逐漸削弱是近幾年的趨勢,醫療技術進步造成許多手術不需要住院,就會落在門診手術範疇,在意這塊保障的保戶只能從有限的商品中選擇最適合自己的,但不應犧牲其他如癌症、重大傷病等保障,畢竟目前風險較大的花費仍是在住院醫療並非門診醫療。就保費而言,平準費率一定會遇到貨幣時間價值的問題,提升自己的理財知識以達到用自己的資產保障自己的終極目標,更是每個人一生的課題。若資產足夠,就能降低對保險的依賴,我們也應該以此為目標規劃理財與保險。

留言

張貼留言