終身手術與一年期實支實付比較

一直以來有許多人提出一年期實支實付繳到老會負擔過大,或是保障年齡上限一到就沒有保障,來凸顯終身手術或終身醫療商品的必要性或重要性,所以想以此篇探討終身手術在老年時的必要性,以及選擇終身手術的機會成本,也就是因為選擇了終身手術保險所做的犧牲。此篇也是選了現在實際的產品來比較,分別為國泰人壽真順心手術醫療終身保險 (L65)及台壽HNRC計畫一。

分析一:保障內容粗略探討

由於要做公平的比較,我已盡力去找保障相近的終身和一年期實支實付,不過我發現就算我已選擇了最低級別的實支實付,保障還是比中等保額的終身手術高上許多,上面的表格說明了這情況。此結果表示若在年輕時選擇終身手術作為主要保障,不僅要負擔較高的保費,保障其實也比一年期實支實付低很多,正所謂高保費低保障,這並非保險的本意。所以本篇做的比較對終身險不太可能不公平了!

分析二:是否該買一年期實支實付保障幼青壯年,並加買終身險保障老年?

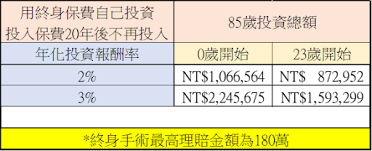

這就牽扯到加買終身險的機會成本,也就是把終身險20年保費每年保費都投入投資標的,20年後就不投入任何錢只讓它複利增長。此時因為已有一年期實支實付,故計算至85歲實支實付到達年齡上限後的情況,可以看到若把原本要買終身險的保費投入年化投資報酬率2%的標的,0歲開始投入20年然後等到85歲時,已經累積了106萬,若從23歲開始投入20年,85歲時也有87萬,已經可以在老年時提供相當或比終身險較多的保障。切記終身險每次最高只能賠12萬,理賠總額最多也只有180萬。若是把年化投資報酬率變成3%,0歲開始投入已可累積超過200萬,已超過終身險理賠上限180萬,23歲開始累積也有大約160萬,很接近理賠上限,若是同意自己的財產比保險公司更能保障自己老年的風險,在已有一年期實支實付保險時,選擇自己把保費投資應較合理。此年化投資報酬率已極為保守,0050或S&P500 ETF幾十年來的年化投報皆高於5%。

分析三:買一年期實支實付和終身險何者較划算?這也就是在問把保費的差額拿去定存或投資,會較划算嗎?

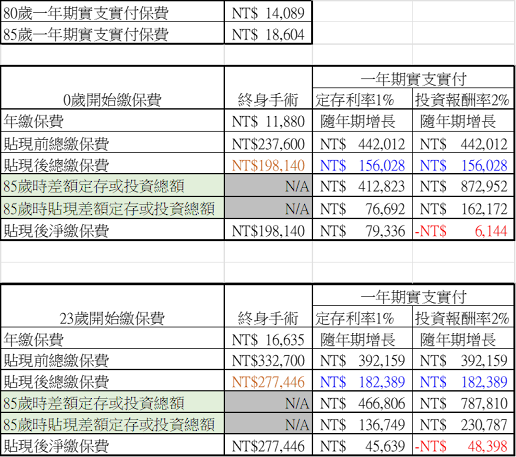

0歲開始繳保費的情況,貼現後總繳保費已少於終身手術,而85歲時在定存利率1%的情況下已可累積41萬,所以計算貼現後淨繳保費 = 貼現後總繳保費 - 貼現差額定存總額,為大概8萬,佔終身手術的一半不到。若把差額投入到年化投資報酬率2%的標的時,在85歲已可累積到87萬,等於在青壯年時擁有實支實付的較高保障,85歲後也有自己的87萬可以保障自己,故貼現後淨繳保費甚至是負的,這些就是買終身險的機會成本。差額投資的方法詳情請見此篇。

23歲開始繳保費的情況,貼現前總繳保費已相差不遠,貼現後一年期實支實付總繳保費更是少了終身險快10萬,最後定存或投資總額及貼現後的情況也跟0歲類似。

這些數字表達了幾個重要的保險觀念:

- 保大不保小:足額的實支實付比多數終身手術險更能保障大風險

- 保近不保遠:實支實付更能幫助近期的自己獲得足夠的保障,太遠的保障交給資產累積

- 最好的保障還是來自於自己的資產累積,這在老年時尤其重要,畢竟資產的累積得靠複利才快得起來,也是因為能複利累積,才能持續跟通膨對抗,讓保額不被通膨侵蝕。請用年輕時省下的保費和其他方面的儲蓄做適當的投資規劃,保障自己老年的生活。

留言

張貼留言