淺談最近鼓吹重壓美債的風氣

最近時常看到有人鼓吹重壓長天期美債ETF,等著日後降息時價格上漲,甚至買美債正2來獲得此幾乎穩賺的資本利得,就算沒降息,,一般的美債ETF也可以收到相對歷史而言較高的債息。

這個策略看起來很合理,成功率可能也高,但我認為有幾點需要再思考:

1. 沒人能預測降息時間點,甚至之後會不會再繼續升息

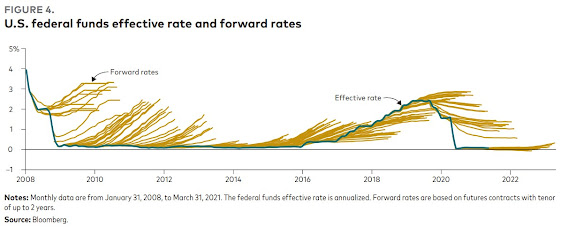

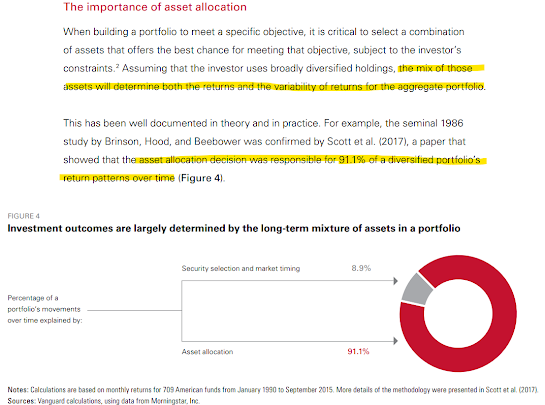

「個人理財觀念分享–債券配置–Part2」裡Vanguard提供了一張精美的圖,就算是專業投資人也很難預測之後利率走向,恐怕連聯準會自己都難以肯定下次開會結果利率會朝哪個方向改變。試想若連我們平民老百姓都知道要趕快加碼美債,華爾街的那些人會不知道嗎?市場的預期心理難道不會把債券買到降息後的較高價格,導致其實現在的價格已經很接近降息後才會有的價格?通貨膨脹是否真的壓制住也沒人說得準,應該不會有人敢保證之後通膨不會再起,聯準會不會再次升息吧?2. 買債券的機會成本

做任何選擇一定都有其機會成本,若加重美債ETF,在其他資產如股票的配置勢必要降低。如最近S&P500與台股加權指數皆創歷史新高,當初把資金重壓美債的人能參與此波股市上漲的資金勢必比沒重壓時少。當然這也並非說股市之後就不會跌回來,只是想舉例說此時買債券可能讓你覺得穩賺,但其機會成本就是你沒買的資產上漲。3. 升息時股債齊跌,降息時會?

我知道很多人可能會接股債雙漲,但這不是又跟要重壓美債互相矛盾了?難道你認為降息時股市會漲輸債券?其實降息時股債會如何反應真的沒人說得準,就算是上漲,何者漲得多也很難預測。下方我做了一個Effective federal fund rate (EFFR) 和 TLT (iShares 20年期以上的長期美國公債ETF) 價格的對照圖,我特地把上次劇烈降息的金融海嘯時期標記起來,可以發現降息時TLT價格其實變化不大,頂多在降息結束後迅速上升大概30%但又落回至降息前差不多的水準。這其實也牽扯到一件事,就算降息後債券ETF價格真的上漲,那是何時會開始上漲呢?價格上漲完真的會維持在那裡不動嗎?會不會等到我們以為反應完畢後正準備要賣掉時價格又回落?

真的有太多人以為債券比股市容易預測,但我建議不要小看債券市場的不可預測性。維持自身可接受的資產配置比例,盡速把手上的閒錢投入原本的標的才是根本之道,想要擇時前,先想想自己比其他人多知道什麼資訊,千萬不要看輕債券市場。

留言

張貼留言