VT vs. VWRD投資成本分析

近期台美租稅協定的新聞備受關注,對於指數化投資人而言也極為重要,因為我們樂見自己的投資工具成本再更進一步降低,此協定影響的就是VT股利被美國扣繳30%可能變成扣繳15%,對投資成本影響甚鉅。

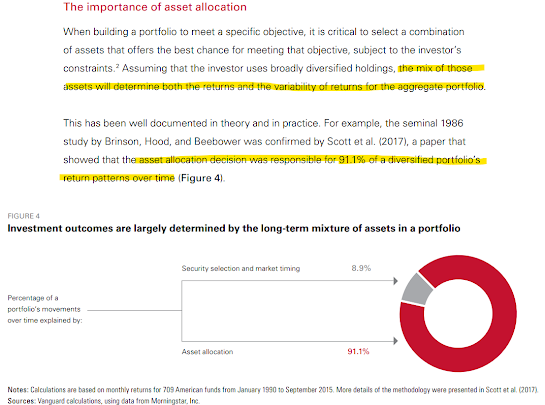

Bogleheads組織在其網站上很明白的寫道,對於非美投資者,若自己的國家與美國沒有稅務協定,或稅務協定不夠友善,皆推薦使用愛爾蘭註冊的ETF降低投資成本,因為股利稅率為15%,也能降低遺產稅的影響,這也使台灣指數化投資人漸漸認識了相對於VT,也許VWRD/VWRA更適合自己。

VT與VWRD雖然都是指數化投資人常用於投資全世界的工具,對於非美國人的投資成本有差距。簡單來說,VT在股息稅的成本較高,但VWRD的費用率也較高,那兩者整體的投資成本比較時又是什麼情況呢?此篇將為讀者提供計算方式及參考資料,期望讀者能在日後靠自己計算,以應對日後各種稅務制度的變動。

詳細L1TW與L2TW的介紹就不在此贅述,若有疑問可參考以下網站:

首先要找出VT與VWRD的Expense ratio (內扣費用率)、Yield (殖利率)、及估算L1TW,這三者每年都有可能會變動,所以最精確的辦法就是找出Vanguard官網提供的Annual report來估算,如下:

其中VWRD Annual report要找到對應ETF名稱,也就是Vanguard FTSE All-World UCITS ETF。

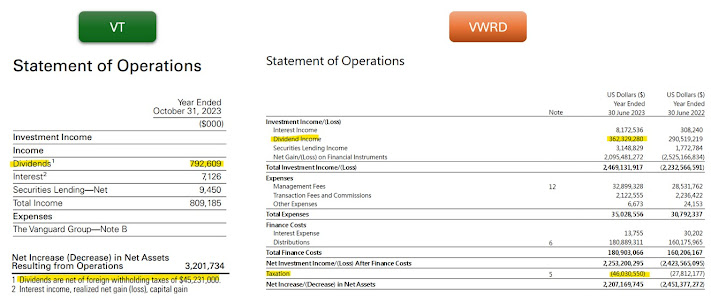

再來要找的就是各自的Statement of Operations,如下所示,就能看到配息(Dividends)和Foreign withholding taxes的資訊。

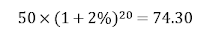

然後就可以計算L1TW,殖利率用1.7%估算,有疑慮者當然可自行更改此數字,畢竟它也是會一直變動,最後參考官網的Expense ratio,可列出以下表格:

再來把公式定義出來就行了,這邊我參考的是Bogleheads網站的公式如下:

這裡可以看出,若台美租稅協定簽署後L1TW變成15%,VT的整體費用率(Total cost)確實會變成比VWRD低一些,但這差距大概也在每年0.05%左右,並不至於因為L1TW的降低而改變既有的投資策略標的。

當然,每個人的投資成本仍有些情況需要考慮進來,以下列出我想到的幾個:

- 投資手續費

- 遺產稅

最後若台美租稅協定真的讓VT整體費用率降低許多,我大概也不太會換成VT吧,VWRA直接股息再投入真的很方便,而且要換券商投入VT若沒有其他更大的誘因我實在懶得行動,等真的成真之後再說吧!

留言

張貼留言