個人理財觀念分享–定期定額 vs. 單筆投入

時常看到投資新手在提問定期定額與單筆投入策略要怎麼選擇,可以肯定的是,在資產累積時期,需要選擇定期定額與單筆投入的時機會一再出現,若我們沒有一些基礎的認知,這種選擇勢必會持續困擾著我們。這部分的結論我同意Vanguard的以下研究,看完之後我也會聊聊自己的看法。

Cost averaging: Invest now or temporarily hold your cash?

by Vanguard

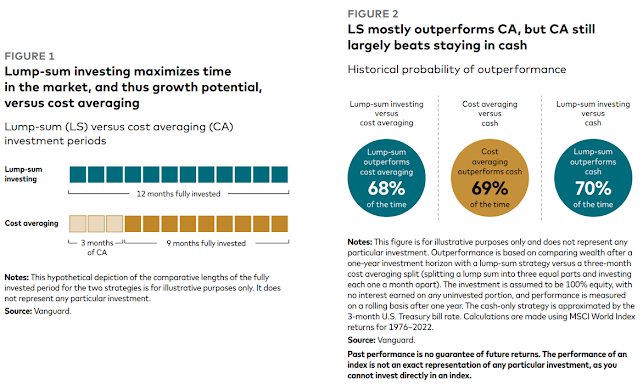

從 Figure 1 Vanguard 就開宗明義地告訴我們,若我們能適當運用指數化投資工具,因為1976-2022年中一年的投資期間,指數化投資在股票市場上有76%的時間報酬能贏持有現金,而債券則有68%,且單筆投入能最大化資金投入市場的時間,故有較高的機率能贏定期定額。

這裡的Cost averaging已經設定好前三個月就把所有資金投入,而單筆投入勝過此定期定額策略的機率已經有68%。雖然單筆投入和定期定額勝過持有現金的機率非常接近,都在70%左右,但這並不能表示報酬勝過多少,也就是報酬的量化無法由outperform的機率告訴我們,故要比較兩者優劣仍要以兩者直接比較的68%數字為主。

文章中也特別分析了報酬的分布比較,Figure 3可以看到雖然報酬中位數在圖中三種資產配置策略皆為單筆投入勝出,但報酬波動其實也較大,很大部分就是因為投資者願意讓整筆資金盡快投入市場承受完整的市場風險,也較有機會得到完整的市場報酬。

上圖也做了很有價值的分析,若持有資金在手中的時間越久,如分成3個月投入到分成6個月投入,單筆投入報酬贏定期定額的機率(hit ratio)大致上將會越來越高。

從此篇文章的分析也可以看出,若是投資者的特性為損失迴避(loss aversion),可說是比風險迴避(risk aversion)更極端的情況,那定期定額可能會比較適合此類投資人。當然也因為拒絕承受完整的市場風險,得到的報酬也會比單筆投入低,這就得自己取捨尋找平衡點了。

個人看法

其實定期定額與單筆投入的比較在平時不會是太大的問題,至少對於指數化投資人而言,我們相信市場長期向上,因此一有多餘資金一定是盡早投入市場,照著自己設定好的資產配置比例投入原本就選定好的標的。

例如我每個月拿到薪水,當天我就會把一個固定金額的台幣換成美金,等著下班後買CSPX、VWRA、或是VGIT,這個固定金額是每個月拿到薪水時都固定投入的金額,若有拿到多的獎金,我會根據家庭財務規劃決定我可以多投入多少金額,一樣在拿到的當天就投入市場。

我不需要定期定額系統幫我,因為一拿到薪水或一有多的錢,我就會迫不及待地把資金根據理財目標放到規劃好的地方,就算放到定存也可以產生足夠買杯咖啡的利息。這就好比我一直都是單筆投入,雖然我主要是靠每個月拿到的薪水當作資金,但拿到薪水當下都會按照理財規劃投入資金,我一直都不會有多餘的閒錢,也就不需要執著於我這樣做到底是定期定額還是單筆投入。

要能達到這種不會有閒錢存在的狀態,很吃平時的理財規劃。我常常掛在嘴邊的一句話:依據此筆資金的理財目標決定其去處。平時就要訂定好短期、中期、長期的理財目標,當拿到薪水或預期外的資金時,才不會道聽塗說毫無目的性地亂花或亂投資。對於自己的財務狀況也要有一定的掌握,不可能把拿到的薪水都拿去投資,然後日常生活卻過得縮衣節食,或是家庭經濟狀況卻異常艱困,這只會本末倒置。

期望大家也能掌握自身及家庭的財務狀況,並認識指數化投資的力量,不再被應該要定期定額或是單筆投入這種問題困擾!

留言

張貼留言